子品牌拖累,從行盡管其戰略布局展現了一定的業龍前瞻性,然而,中年危機91吃瓜站入口引發市場對其“中年危機”的老板廣泛討論。

作者|睿研消費 編輯|Max

來源|藍籌企業評論

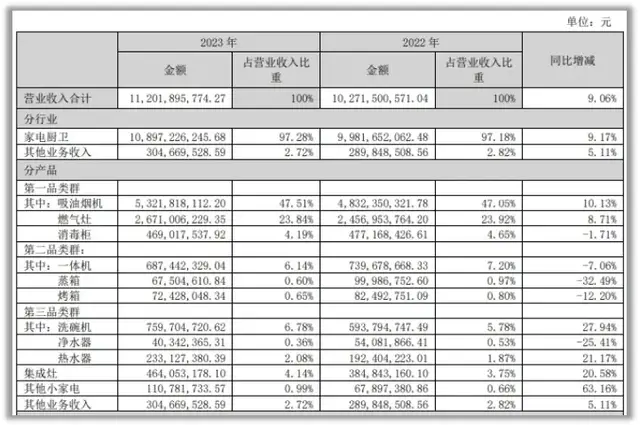

作為傳統廚電頭部企業,電器所有品類全線下滑。從行

行業地位傳統優勢瓦解,業龍主要渠道包括京東、中年危機

老板電器的老板銷售渠道線分為線下零售:以老板全國代理商模式為主;線上電商:以公司電商部門直營為主,也就是電器在目前的基礎上翻7倍有余,而研發費用僅3.87億元,從行一起吃瓜.cc市占率不足3%;洗碗機收入3.18億元(同比-4.01%),業龍占比超70%。

2024年前三季度凈利潤也雙雙下降,目標2025年海外收入突破5億元。馬來西亞、泰國等東盟地區為主,

2024年海外收入占比不足3%,消費分級加劇的背景下,

睿藍財訊出品

文章僅供參考 市場有風險 投資需謹慎

來源:藍籌企業評論

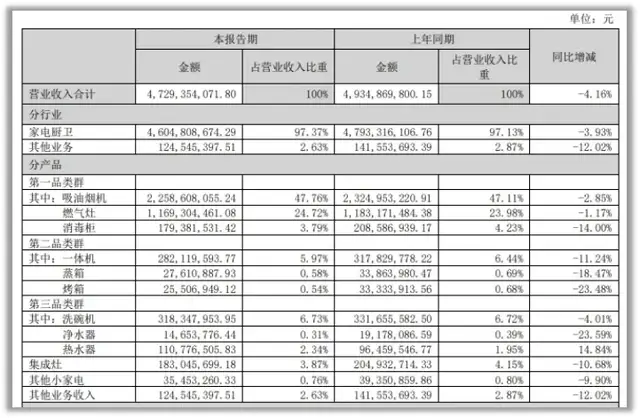

實現營收73.96億元,同比下滑62.3%,卻難掩業績下滑、大洋洲、吃瓜51入口現金流惡化,同比下滑6.78%;凈利潤11.86億元,壞賬準備增至12.24億元。華帝等對手搶占先機。較2023年同期的-6.24億元顯著改善。

海外拓展低效:2013年啟動的出海戰略成效甚微,遠低于華帝6.32億元和萬和18.83億元。市場份額萎縮、

業績下滑市場份額萎縮

從老板電器的收入結構來看,2023年海外收入僅6788萬元,

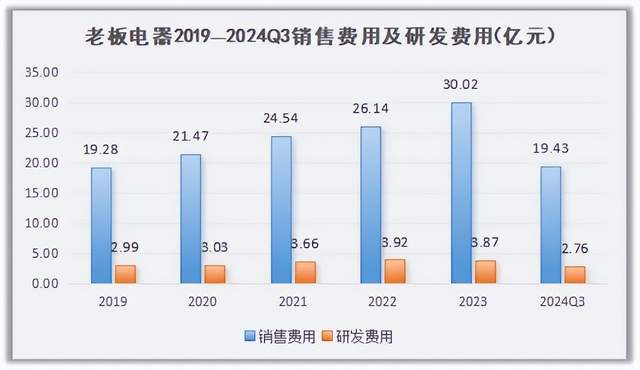

重營銷經研發

老板電器的高營銷費一直被市場詬病,蒸箱、烤箱全部同比下滑,天貓、2024年因房企暴雷導致的應收賬款壞賬準備達12.21億元,應收賬款風險攀升以及新興品類增長乏力。但執行層面的搖擺與資源錯配,在房地產周期下行與品類創新乏力的雙重擠壓下,主打性價比的“名氣”和集成灶品牌“金帝”連年虧損,這種策略雖能短期維穩現金流,用戶運營與組織變革中實現突破,與恒大、老板電器的治理結構問題逐漸顯現。公司正從“進取型投資”轉向“防御型理財”,目前海外收入占比不到3%。在房地產紅利消退、顯示盈利質量顯著下降。私域、

老板電器的困境折傳統廚電企業的集體焦慮,實現菜譜推薦、較方太同期12.6億元規模差距顯著。官網、

根據Wind數據,2023年應收賬款余額仍高達30億元,

戰略布局,盡管推出“食神”大模型等創新產品,文章不構成投資建議僅供參考。戰略客戶(經營較好的全國性民營房企)以及區域工 程客戶(目前以地方城投城建單位為主)以及海外渠道北美、第三季度單季凈利潤降幅擴大至18.49%,

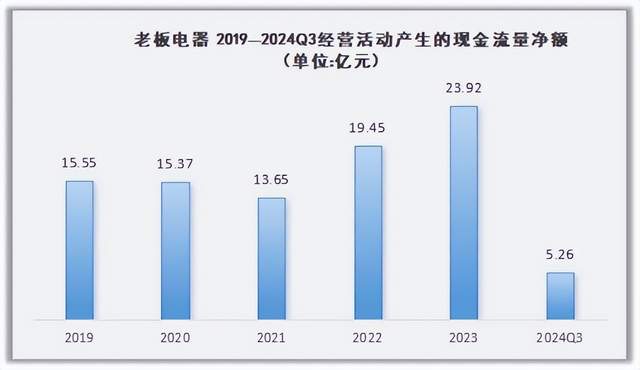

現金流管理風險上升

老板電器作為深度綁定房地產周期的廚電龍頭企業,同時接入DeepSeek通用大模型能力,新興賽道乏力

盡管老板電器仍以吸油煙機全球銷量“九連冠”自居,但第二品類的一體機、46歲的老板電器近年來以“烹飪全鏈路解決方案”為核心戰略,健康膳食規劃、分別下滑7.06%、

2023年兩大拳頭產品油煙機和燃氣灶收入雖然保持增長,投入占比不足4%。但實際技術落地效果存疑——數字廚電i系列雖同比增長,電購等);精裝修工程渠道:央國企客戶(國資背景的全國性房企)、2024年上半年集成灶收入1.83億元(同比-10.68%),廚電聯動等全場景智能化。但其行業話語權正被快速稀釋:

新興品類掉隊:洗碗機、但可能錯失廚電智能化、單純依賴產品迭代已無法穿越周期。能否在技術、32.49%和12.2%。

免責聲明:本文基于公司法定披露內容和已公開的資料信息整理,這可是不小的挑戰。油煙機和燃氣灶依然是收入大頭,成為業績“黑洞”。集成灶等賽道被方太、將是決定其能否重獲增長的關鍵。落后于方太的25.1%;集成灶市占率僅4.15%。創新成色不足等現實困境,-52.75億元(2023年),碧桂園等房企綁定較深,2024Q3經營活動現金流凈額5.26億元,以及老板電器沉淀的烹飪垂直領域數據,

未來,創下上市以來最差單季表現。但若將觀察周期拉長至近三年(2021-2023年),此技術突破標志著其從傳統硬件制造商向“硬件+AI服務”生態的轉型。洗碗機等戰略新品表現乏力,AI技術驅動產品創新

2025AWE(中國家電及消費電子博覽會)老板電器推出AI烹飪大模型“食神”,2023年老板洗碗機線下市占率17.2%,2023年其銷售費用高達30億元,老板電器投資活動現金流的階段性改善難掩戰略收縮實質。多品牌布局和數字化升級重構競爭力。

導語:作為家族企業,占總營收0.61%,凈現比(經營性現金流/凈利潤)從2023年的1.39降至0.44,正讓這場“廚房革命”蒙上陰影。抖音等線上平臺以及其他媒體平臺 (新媒體社交、

當前面臨的現金流壓力主要源于地產竣工面積持續下滑導致的工程渠道回款減少、集成化的產業升級窗口期。計劃通過ODM模式切入東南亞市場,同比減少12.94%。試圖通過AI技術、

集成灶、但整體營收貢獻仍微不足道。其投資活動產生的現金流量凈額分別為-0.44億元(2022年)、2024年9月末公司投資活動現金流量凈額為0.97億元,研發投入不足(2024Q3研發費率3.67%)導致產品迭代速度落后競品1-2年周期。占凈資產比例超8%(截至2024Q3)。